出人意料地,作为“中国火腿第一股”的金字火腿成为了国内首家真正上市销售“人造肉”的企业。其股价也随后迎来了多个涨停。

据该公司介绍,经过前期准备,其于2019年7月22日提交植物肉产品标准备案申请,8月16日获得备案批准;接着于9月20日提交植物肉生产许可增项许可申请,9月30日获得生产许可增项许可。“公司植物肉产品的备案与生产许可流程与其他产品生产所需资质基本相同。”金字指出。

10月7日,金字火腿生产的牛肉味植物肉饼在其天猫旗舰店上架预售,预售份数为1000份。10月16日,该新品正式发售。截至10月17日,其在天猫旗舰店的销售量为1095份,销售额约14.26万元。

查询金字火腿网店可知,其植物肉饼的售价为118元4片,每片重110克,每2片为一盒。《牧食记》还发现,该新品采用了时下较为先进的贴体包装,可在冷冻条件下贮存100天。

金字火腿表示,公司原有生产设施可满足植物肉产品的目前生产需要,生产能力为每天4吨,但实际生产量取决于市场销售情况。“该业务目前尚处于起步阶段,生产与销售情况将取决于市场规模和市场认可度,公司尚无法预测该产品对公司未来主营业务的影响程度”。

值得注意的是,尽管金字火腿从一开始就透露了植物肉产品的研发合作方为美国杜邦公司在中国全资拥有的子公司丹尼斯克(中国)投资有限公司,但双方直到10月11日才签署了为期三年的框架合作协议。

市场热度愈演愈烈的“人造肉”究竟前景如何?欧睿国际(Euromonitor)澳新区研究总监Tim Foulds在上月于青岛举行的第二届养殖产业链发展研讨会上做了相关报告,其演讲实录经《牧食记》整理如下:

传统肉类会被取代吗?

今天,我将首先告诉大家一些欧睿国际的情况,然后再看一下全球和亚洲肉类消费的趋势。接着,我将讨论消费者行为是如何变化的,以及这对肉类消费未来的影响,最后再看下行业的未来前景。

欧睿国际是全球领先的战略市场情报提供商之一。我们总部设在伦敦,在世界各地设有15个办事处,其中6个在亚洲——新加坡、班加罗尔、东京、汉城,以及香港和上海。我们提供100个国家的消费品和服务业分析与数据,以及200多个国家的经济和人口信息。

欧睿擅于食品和饮料等消费品的研究,像我今天将要涉及的一些研究体系就包括了新鲜食品、道德标签和包装食品。我们还发布年度消费者调查,着重研究消费者生活方式的变化。

全球和亚洲的肉类消费

在全球范围内,肉类提供了超过50%的人类蛋白质摄入量。大多数主要市场都是如此,巴西和美国等国尤为突出。而中国也不例外,尽管这里的鱼和植物蛋白摄入也很高。例外的情况包括日本和少数一些素食主义国家如印度。总之,对肉类的高度依赖给自然资源造成了巨大的压力。

那么,肉类消费的主要驱动力是什么呢?一个重要的因素是经济的发展和随之而来的可支配收入的强劲增长,特别是在亚太地区,尤其是在中国。这也与零售环境的变化密不可分,冷藏、配送等基础条件近年都得到了很大改善。

另外与之相关的是人口增长,以及城镇化的发展。更多的消费者成为中产阶级,拥有更多的可支配收入。他们期望更多的选择和更好的质量,从而催生了对优质产品的需求,以及对食品安全的关注。

最后,消费者需要更好的饮食,他们追求质量而不是数量,并更多地转向未加工食品。此外,在世界许多地方,高蛋白饮食也是一种发展趋势。

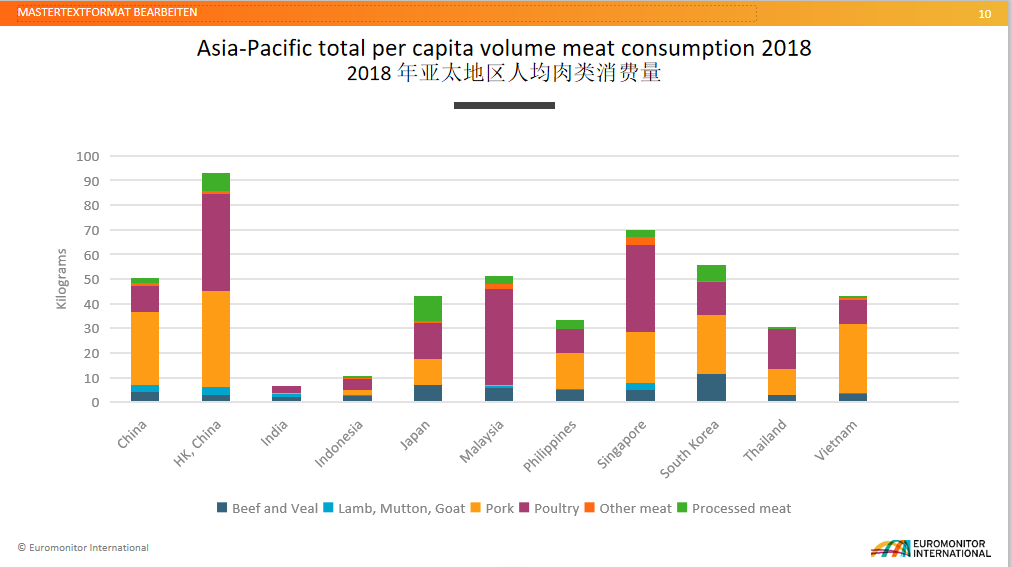

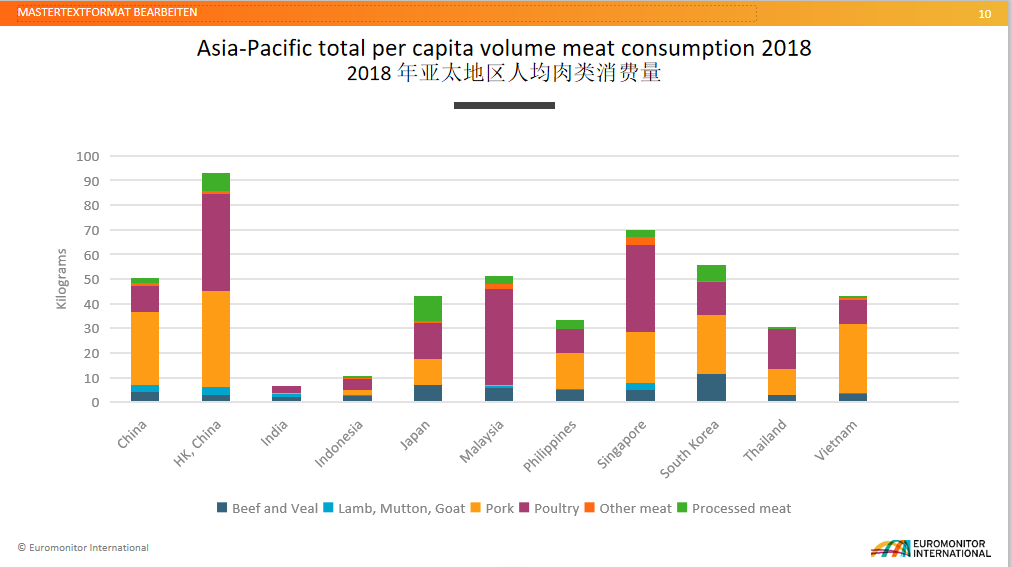

从2018年全球肉类消费(包括新鲜肉类和加工肉类)的情况来看,人均消费量最高的地区是北美和澳亚,人均超过90公斤。这两个地区都是重要的产区,肉类是其传统饮食的重要组成部分。出于类似的原因,东欧和拉美的消费也很高,但西欧的消费却较低,且其消费一直在下降。亚太地区的人均消费量则不到30公斤。

就肉的类型而言,全球范围内,禽肉和猪肉都是最重要的——除亚洲和东欧以外的所有地区都是以禽肉为主,这两个地区则以猪肉为主。

再看亚洲内部,禽肉在新加坡和马来西亚更受欢迎,因为那里有大量的穆斯林人口。香港的情况较为复杂,禽肉占肉类销售的46%,而猪肉占45%。香港的人均消费量亦最高,在2018年达到86公斤。猪肉真正占主导地位的是中国大陆,2018年人均猪肉消费量为30公斤,占到肉类总消费量的62%。

许多亚洲国家的人均肉类消费量还很低,特别是印度,仅为7公斤,印尼也只有10公斤,这表明这些地区的肉类销售增长潜力巨大。

消费者眼中的健康是禽肉胜过红肉和加工肉类的关键因素。2013-2018年间,除中东和非洲以外,所有地区的禽肉消费增长都超过了其他肉类,也是西欧唯一出现增长的肉类。亚太地区遵循了类似的模式:期间禽肉的增长最为强劲,年复合增长率接近3%,而加工肉类的增长最为缓慢。

这也导致了不吃肉的人增多,他们更喜欢用非肉产品来代替真正的肉类。2013-2018年间,肉类替代品增长迅猛,在所有地区其涨幅都超过了红肉和禽肉,其中欧洲、北美和澳亚的一些发达地区最为明显,亚洲也有类似的情况。

消费行为的变化

关于红肉的健康警告不断出现,从而进一步影响了消费者的消费行为。不管是心脏病、肠癌、糖尿病还是中风,现在都被归咎于红肉,尤其是加工过的红肉。

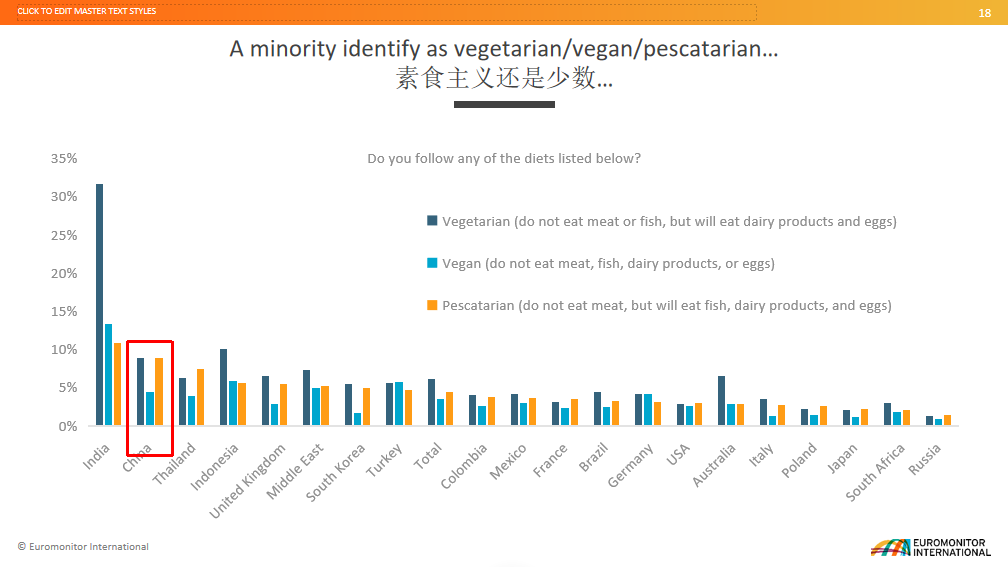

于是,消费者正在改变他们的饮食。正如欧睿的全球消费者趋势调查所显示的那样,我们可以看到素食者(不吃肉和鱼,但吃蛋和奶)、纯素者(肉鱼蛋奶都不吃)及鱼素者(不吃肉,但吃鱼、蛋和奶)的数量正在增加。毫不奇怪,印度有超过30%的消费者是素食者,但越来越多的人正成为鱼素者,这是一个相对较新的概念。在中国,也有近10%的消费者是鱼素者,这是一个巨大的市场。

控制肉类摄入的消费者的数量还要高得多。包括中国在内的一些国家有此倾向的人口比例接近30%。

环境信息是改变消费者行为的另一个关键因素。像奶牛释放的甲烷,以及饲养畜禽带来的森林和生物多样性的退化。事实上,全球大多数消费者都对气候变化感到担忧,即使在中国,这一比例也高于50%。值得注意的是,对气候的担忧并不局限于发达市场,如菲律宾的担忧程度位居第二,达70%,泰国紧随其后,为67%。

减少吃肉的人通常也更担忧气候问题。而令人担忧的是,虽然美国是世界上最大、污染排放也最多的经济体,但该国仅有不到50%的消费者担心气候变化,比例排名垫底。

肉类消费的前景

最近在肉类替代品方面的动静很大。需要注意的是,肉类替代品既包括传统产品,如中国传统的豆腐,也包括“假肉”,如新上市的Beyond Burger和Impossible Burger。这些产品引起了巨大的轰动,从雀巢到联合利华再到泰森食品之类的巨头都有参与其中。肉类替代品不再局限于小型初创企业。

此外,一些公司正将他们的肉类替代品直接与有益于气候联系起来。如德国有肉类产品就被贴上了“Okostom”或“绿色能源”的标签,并声称它们是用100%的绿色能源制造的。

肉类替代品制造商也在利用新颖的广告吸引消费者。Beyond Meat就在2019年推出了一项以健身为重点的新广告活动,推出了一系列知名运动男女。降低道德和可持续性要求,并将更快乐的肉食者纳入目标群体,是一种技术性的品牌建设方法,这在该行业以前从未出现过。

然而,对肉类行业来说,并不是所有的趋势都是厄运和阴霾,真正的肉类仍然可以通过各种方式进行竞争。

首先,肉类替代品并不是天然的。在一个消费者想知道自己吃的是什么、如何生产的以及从哪里来的时代,肉类替代品会面临一些挑战。根据2018年ProVeg的一项调查,德国近50%的受访者认为肉类替代品含有太多非天然成分。

简单性是现代消费者的一个关键需求,人们越来越认为产品不可能既健康又经过加工——事实上,这些概念是截然相反的。因此,优质牛排是一个不错的选择。

这也是有机农业增长的一个主要因素——有机农场总数和有机农业用地在过去十年中呈指数级增长。消费者想知道他们吃的食物中含有什么,由此信任有机农业,也希望更好地对待动物,减少化肥和杀虫剂的污染。

价格则是肉类替代品竞争力不足的另一个领域。德国新推出的昆虫汉堡售价为每公斤30欧元,是普通汉堡价格的两倍。肉类替代品平均每公斤要贵43%左右。

健康和营养益处、全天然、非转基因、本地来源或制造、可持续生产、优质或美味、更少的配料——这些都是肉类行业可以而且应该利用的特征。

未来展望

如果对部分国家2023年的人均肉类消费量作出预测,毫无疑问,澳大利亚将保持领先,巴西和美国紧随其后。但更令人惊讶的或许是,香港和新加坡的高消费水平显示了亚太地区的增长潜力。总体而言,发展中国家的增长处于领先地位,特别是印度、泰国和越南有望实现高增长。

肉类替代品的增长模式则与肉类相反:发达市场的增长率最高,法国在2018-2023年有望达到20%的年复合增长率,而发展中国家市场的增长将较为缓慢。不过,与肉类相比,所有国家的肉类替代品人均消费量都仍很小——除了热爱豆腐的中国和日本。

对肉类加工企业来说,潜在的机会点包括了高增长产品的多元化,如肉类零食、肉类替代品和即食餐。随着消费者转向高蛋白、无糖食品,肉类零食有可能成为零食的未来,一些主要的食品企业正在这一领域进行投资。此外,要关注农业生产过程如何产生独特的优质产品,像有机、草饲及原产地认证。

所以总结一下我的报告,肉类的未来是什么?积极的一面是,全球中产阶级的不断增加创造了销售优质肉类的机会,包括有机产品以及向消费者讲述从农场到餐桌的故事。消费者转向清洁原料也创造了机会,替代品的高价格也是如此。最后,发展中市场的需求没有下降的迹象。

另一方面,环境问题在今天是真实存在的,而且事关重大,消费者对健康的担忧也是如此——随着纯素者和其他不吃肉的人不断增加,肉类替代品的时尚将不会就此消失。