来自中国证监会的信息显示,正在排队IPO的中国十强猪企——正大股份和扬翔股份均在11月9日作了招股说明书的预披露更新,两者离成功上市更近了一步。

按照A股上市流程,在排队企业的IPO申请被受理并预披露招股说明书后,证监会会与企业及其中介机构进行反馈沟通,在反馈意见已按要求回复、财务资料未过有效期且需征求意见的相关政府部门无异议的,将安排预披露更新,准备上初审会。之后还需通过发审会和核准发行,一场IPO的审核流程才算大功告成。

据《牧食记》获取的相关文件,证监会对正大股份和扬翔股份的反馈意见分别超过了1.8万字和2.1万字,且多集中于资产收购、关联交易、业务模式、业绩波动等规范性问题。

显然,两家公司均已闯过了这一关。其更新后的招股说明书已分别从776页、813页增加到了985页、995页。

横向对比来看,两家公司的养猪能力究竟谁更强?而今随着行业周期下行,他们的2021年业绩能否得到保障?

01 正大 vs 扬翔

正大股份和扬翔股份拟分别通过IPO募资150亿元和104亿元。其中前者将投向17个生猪产业链相关项目,以进一步扩大公司的生猪养殖及屠宰业务;后者将投向包括种猪、肉猪、猪精、饲料及食品加工等领域的15个项目,以在生猪养殖和服务养殖业务的基础上进一步延伸行业。

从公司整体规模来看,正大股份2020年的营业收入和归属于母公司股东的净利润分别为456.92亿元和75.71亿元,扬翔的对应为131.12亿元和39.35亿元。后者体量约为前者的三成左右,但盈利能力显然更胜一筹。

到了2021年上半年,正大股份的营收和净利分别录得239.46亿元和9.63亿元,扬翔股份的则为77.08亿元和10.23亿元。扬翔在利润额上已实现反超。

收入拆分来看,正大股份的上半年营收中有约61%来自饲料业务,生猪养殖业务和屠宰业务分别占到近22%和17%。扬翔股份则是养殖占大头,养殖收入占比近67%,其余主要为饲料收入。

生猪出栏方面,正大上半年的销量为291.67万头(含种猪4.78万头和仔猪1.84万头),扬翔为167.56万头,其中包括育肥猪逾147万头、种猪11万头和商品仔猪9万余头。正大的养殖业务以出产商品猪为主要生产经营目标,只在满足自身需求后才将部分种猪和仔猪对外出售。

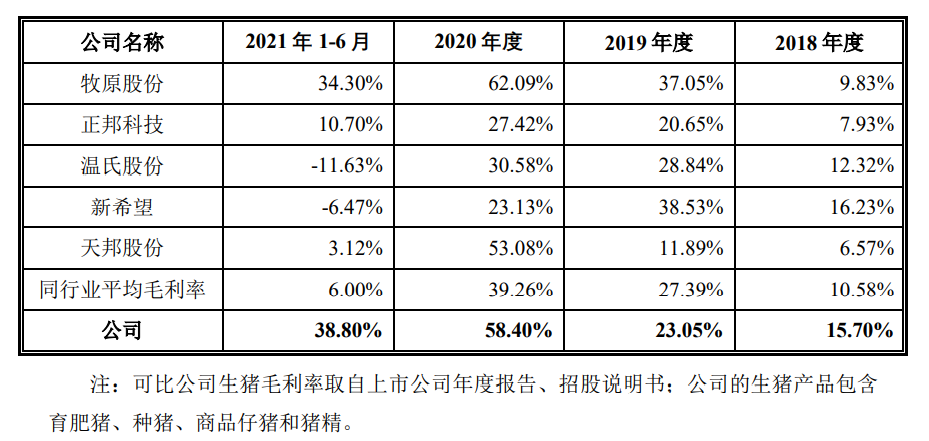

头部猪企的生猪养殖业务毛利率(来源:扬翔股份招股说明书)

从养殖毛利率来看,出售较多种猪和猪精的扬翔股份在全行业都是遥遥领先,今年上半年达到了38.80%,远超同行业平均6.00%的毛利率,亦超过了牧原的34.30%。同期正大股份的生猪养殖业务毛利率为21.82%,亦属于行业中的佼佼者。

02 稳住毛利率

正大股份称,公司各业务板块已形成完整生猪产业链,如养殖业务板块所需饲料主要来自公司内部饲料板块,仔猪主要来自自有种猪繁育基地,因此公司养殖业务板块的销售毛利包含了饲料生产环节、种猪扩繁的毛利,使得这部分毛利率较高。

扬翔股份则认为,公司的生猪养殖业务毛利率高于行业平均水平,主要原因为公司生猪出栏结构较好,一方面公司采取全程育肥模式,种猪、仔猪均由内部体系提供,与部分外购种猪和仔猪的同行业上市公司相比,全程育肥的成本相对较低;另一方面2020年国内生猪存栏量出现恢复性增长的势头,生猪养殖企业复养需求提升明显,新希望、温氏股份、双胞胎等大型生猪养殖企业和部分大中型养殖场向公司大量购买毛利率较高的种猪和猪精产品,一定程度上提高了公司生猪综合毛利率。

扬翔去年的前两大客户为新希望和温氏股份,均为种猪采购,涉及金额分别达到11.8亿元和3.8亿元。到了2021年上半年,新希望仍为其第一大客户,种猪采购金额为2.8亿元;双胞胎和温氏分列第三和第四大客户,均采购了逾1.9亿元的种猪。

除了完整产业链和出栏结构带来的“市场红利”,扬翔和正大亦具有显著的养猪能力优势,进而保证了较高的毛利率。如体现育种能力的PSY水平,扬翔在去年达到了30.29,今年上半年为26.42。正大去年的整体PSY指标亦达25.4头/年。

对于体现生物安全防控能力的哺乳仔猪存活率和育肥阶段存活率,扬翔在今年上半年分别达到了91.52%和90.65%。在提升自身生物安全防控体系的同时,该公司还在紧密型合作农户范围总结推广“铁桶防非”模式,助力代养农户复产。